一、核心财务指标分析

1)总营收与增长

2024年营收:4091亿元(+9.5%),创历史新高,近三年年均增速约10%。

增长驱动:智能家居业务(收入2695亿元,+9.4%)贡献65.9%营收,高端品牌(COLMO+东芝)零售额增长超45%;B端业务(工业技术、楼宇科技等)收入首破千亿(1045亿元,+6.9%)。

2)盈利能力

毛利率:26.42%(+0.38pct),受益于高附加值产品占比提升及供应链协同降本。

净利润:归母净利润385亿元(+14.3%),扣非净利润357亿元(+8.4%),净利率提升至9.5%。

3)费用与研发投入

销售费用:388亿元(+21.3%),用于海外品牌推广及电商下沉。

研发费用:162亿元(+11.3%),占营收3.99%,十年累计投入超千亿元,技术转化效率显著(新增专利1.1万件)。

4)现金流与股东回报

经营现金流:605亿元(+4.5%),净利润含金量1.57倍,支撑高分红(267亿元,分红率69.3%)及回购计划(50-100亿元)。

投资现金流:净流出879亿元,主要用于海外产能扩建及并购(如东芝电梯)。

二、业务分部表现与行业趋势

1)ToC业务(智能家居)

全球化+高端化:海外自有品牌(OBM)收入占比43%,冰箱、洗衣机在东南亚、中东市占率第一;国内高端品牌COLMO零售额增长45%,线上渗透率超50%。

行业对比:海尔卡萨帝在高端市场仍领先(市占率40%+),但美的通过COLMO加速追赶。

2)ToB业务(第二增长曲线)

新能源与工业技术:收入336亿元(+20.6%),储能系统签约超1.6GWh,热管理技术打入特斯拉供应链。

智能建筑科技:收入285亿元(+9.9%),中央空调市占率国内第一,离心机突破15%。

机器人业务:库卡中国收入占比提升至22%,但营收下滑7.6%,需关注行业复苏进度。

3)行业发展趋势

存量竞争:国内家电市场进入以旧换新阶段,2024年政策刺激下零售额增长6.4%,但2025年预计增速放缓至微增。

全球化与高端化:海外市场成增长引擎(美的海外收入占比41%),高端产品(均价1万+)渗透率持续提升。

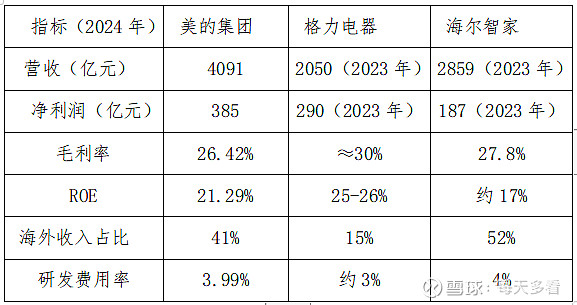

三、同行业对比(美的 vs 格力 vs 海尔)

核心差异:

美的:多元化布局(C端+B端)、全球化领先(OBM占比高)、现金流稳健。

格力:依赖空调业务(收入占比70%+),技术壁垒高但转型缓慢。

海尔:高端化(卡萨帝)与全球化均衡,但冰洗市场增速放缓。

四、投资价值分析

1)优势与机遇

估值优势:当前市盈率约12倍(A股),显著低于西门子(20倍+),存在估值修复空间。

B端业务潜力:新能源、工业技术等业务增速超20%,对标工业科技公司存在溢价空间。

全球化红利:海外自有品牌占比提升,东南亚、中东产能布局对冲地缘风险。

2)风险与挑战

应收账款压力:应收账款/净利润比达92.89%,B端扩张或加剧资金周转风险。

行业竞争加剧:小米、海尔在智能化与高端市场持续发力,价格战可能挤压利润。

技术转化周期:研发投入低于华为等科技巨头,需平衡短期盈利与长期技术储备。

3)估值与目标

DCF模型测算:三年后估值:24年利润385亿,按0%增长三年后净利润385亿,合理估值385*25=9600亿。50%市值4800亿,每股63元,再打8折,50元以下买入。50-100元持有。100以上开始卖出。

股息率吸引力:当前股息率4.55%,高于行业平均,适合长期价值投资者。